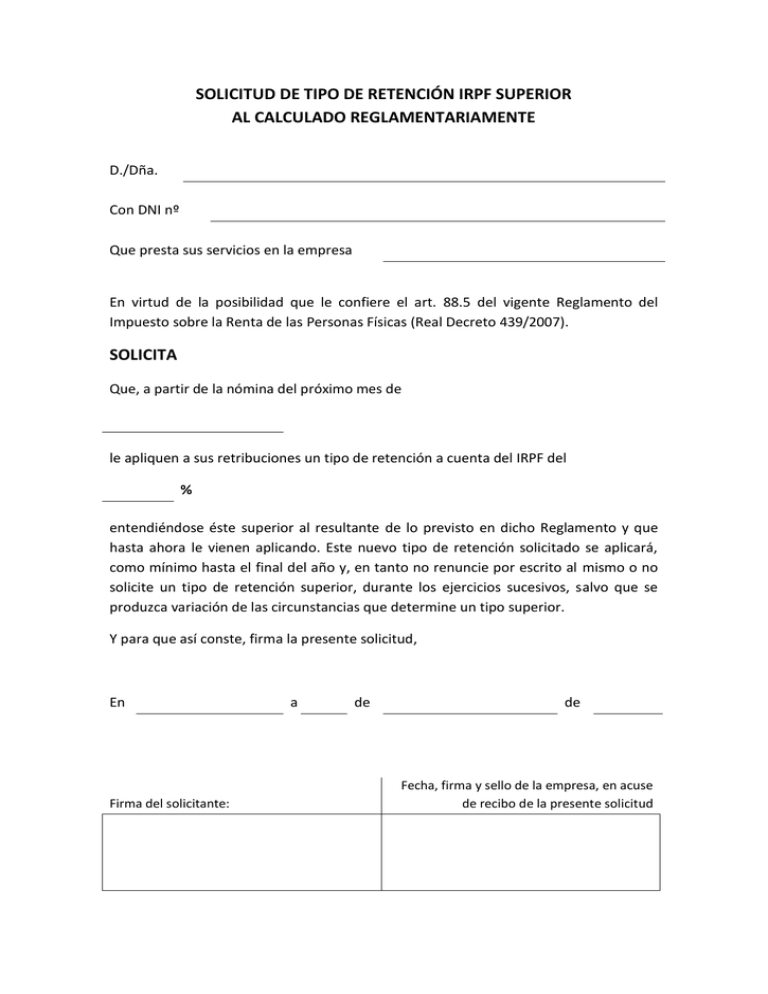

La Dirección General de Tributos emitió una solicitud vinculante de enorme interés sobre la app del género de retención del 2% en la situacion de contratos temporales. Específicamente, un trabajador de un hospital público con un contrato temporal de un año solicitó a su compañía utilizar un género de retención del IRPF mucho más alto (15%). El 22 de junio de 2017 anula la petición y pide la app de la deducción que considera corresponderle (2%). Esta cuestión se expone en una petición a la Dirección General de Tributos.

En su contestación, la Dirección General de Tributos responde en su requerimiento que desde el momento en que se hubiese aplicado el tipo aumentado pedido hasta el desenlace del año de su requerimiento (situación que, en este caso específico, no se sabe ), la incidencia de esta renuncia en el género de retención a cuenta habrá de ser tenida presente por el pagador (compañía) en los desempeños del trabajo que pague por la realización de esta renuncia, siempre y cuando esa renuncia se formule cuando menos cinco días después previo al lugar del pago pertinente, aplicando desde este instante el género de domiciliación que sea de la normativa (Solicitud Vinculante V2344-17, de 15.09.17).

Derecho a pedir un cambio de horario de trabajo o a pedir un horario fijo

La organización y distribución de la jornada de trabajo corresponde al empleador, con lo que el trabajador tiene escasas opciones para procurar mudar un régimen de horario impuesto por la compañía.

No obstante, hay algunas restricciones y opciones.

Especialidades por las que se tiene que hacer la retención a un individuo física a través de el modelo 216

Hay otras causas por las que hay que entrar la retención a un contribuyente a través de el modelo 216 sin tener la cuenta de contribuyente no habitante , son los próximos:

Los trabajadores por cuenta extraña que no sean impositores no habitantes pero que van a adquirir esa condición a consecuencia de su traslado a otro país, en el momento en que sea previsible que se queden en él mucho más de 183 días en exactamente el mismo año natural desde el principio del trabajo en el otro país, tienen la posibilidad de pedir la deducción según la normativa aplicable a los no habitantes (IRNR) para el año en que se prevé van a adquirir esta condición , sin precisar estar allí.

¿Estoy obligado a enseñar el modelo 145?

Todos y cada uno de los trabajadores tienen la obligación de enseñar el Modelo 145 a fin de que la compañía calcule adecuadamente el IRPF.

El porcentaje lo marca la compañía, con lo que es esencial que los datos que damos en este archivo sean adecuados, puesto que de esto es dependiente el pago que recibe Hacienda por cada ciudadano. Al fin y al cabo, con el modelo 145 se calcula la cantidad a abonar mensualmente en Hacienda. El total va a estar definido por el salario y las condiciones personales.

Regularización y variantes del IRPF

La regularización radica en calcular el nuevo género de retención que debe utilizar el pagador hasta el desenlace del ejercicio, o hasta el momento en que sea oportuna una exclusiva regularización, según una consecuencia de haber producido las variantes que determinan su origen.

Por consiguiente, se tienen que efectuar cambios periódicos, precisamente cada tres meses, siempre y en todo momento antes del cálculo de la nómina, de manera que se coloque al trabajador el género de deducción que sea correcto según su situación.